Как выбрать ипотечный кредит: руководство для заемщиков

erid: 2SDnjdU9GZz

Выбор ипотеки – это важный шаг в жизни каждого человека. Принятие решения о покупке жилья на условиях кредита требует внимательного анализа множества факторов. Многие люди испытывают затруднения при выборе наилучшего ипотечного предложения, так как рынок предлагает широкий спектр вариантов с различными условиями и ставками. Условия семейной ипотеки в 2025 часто более чем благоприятные, при этом нужно достаточно времени и внимания уделить аналитике предложений рынка.

При выборе ипотечного кредита важно понимать, что с ним связаны не только обязательства по выплате основного долга, но и проценты, а также различные дополнительные расходы. Поэтому перед подписанием договора следует внимательно проанализировать все условия.

Изучение видов ипотеки

Прежде чем рассматривать условия различных предложений, необходимо ознакомиться с основными видами ипотечных кредитов.

- Первичная ипотека. Предназначена для покупки жилья на первичном рынке, то есть от застройщиков. Зачастую банки предлагают специальные программы для таких сделок.

- Вторичная ипотека. Используется для приобретения жилья на вторичном рынке. Условия по таким кредитам могут различаться в зависимости от состояния недвижимости и её стоимости.

- Ипотека с государственной поддержкой. Такие программы доступны для определенной категории граждан, например, многодетным семьям или молодым специалистам.

Каждый вид кредита имеет свои нюансы и условия, влияющие на размер переплаты и общие затраты по ипотеке.

Условия и ставки по ипотечным кредитам

Процентная ставка — один из наиболее важных факторов, оказывающих значительное влияние на итоговую сумму выплат по кредиту. Ставки могут варьироваться в зависимости от банка, вида ипотеки и статуса заемщика.

Банки предлагают фиксированные и плавающие процентные ставки. Фиксированные позволяют заемщику планировать свои расходы на весь срок кредита, в то время как плавающие могут колебаться в зависимости от рыночных условий. Таким образом, при выборе ипотеки следует тщательно проанализировать, что подходит больше – стабильность или потенциальная экономия.

Срок ипотеки

Срок кредита также надо учитывать. Обычно он колеблется от 5 до 30 лет. Длинные сроки уменьшают ежемесячные выплаты, но увеличивают общую сумму переплаты по кредиту. Напротив, короткие сроки приводят к большему размеру ежемесячного взноса, но сокращают расходы на проценты. Поэтому выбор срока зависит от финансовых возможностей заемщика и планов на будущее.

Размер первого взноса

Первоначальный взнос – это сумма, которую заемщик вносит в качестве собственности при оформлении ипотеки. Большинство банков требуют, чтобы первоначальный взнос составлял от 10% до 20% от стоимости жилья. Чем больше первоначальный взнос, тем меньше будет сумма кредита, а значит, и меньше общая переплата по процентам.

Важным аспектом является также возможность получения ипотеки без первоначального взноса. Некоторые банки предлагают такие условия, но они могут быть сопряжены с повышенными процентами и строгими требованиями к кредитной истории заемщика.

Помощь в вопросе выбора клиентов могут оказать специализированные порталы, которые консолидируют полезную и актуальную информацию в рамках тематики.

ООО «Выберу.ру»

18+

Реклама

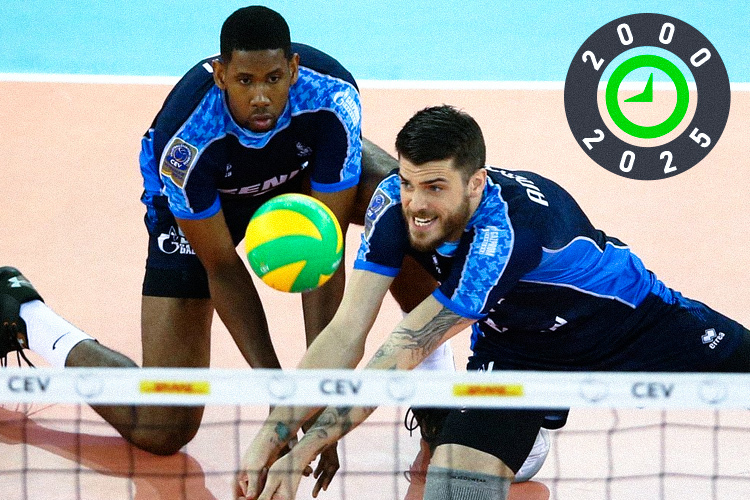

Моисеев – в Сургуте, Жось – в МГТУ. Таблица переходов суперлиги-2025

Моисеев – в Сургуте, Жось – в МГТУ. Таблица переходов суперлиги-2025

Все переходы женской суперлиги: Капралова – в «Локомотиве», Жукова – в Краснодаре

Все переходы женской суперлиги: Капралова – в «Локомотиве», Жукова – в Краснодаре

Первые сделки «Салавата Юлаева»: кого продлили уфимцы?

Первые сделки «Салавата Юлаева»: кого продлили уфимцы?

Российские волейболистки с 0:2 затащили матч с Сербией. Ради них даже подвинули «Время»

Российские волейболистки с 0:2 затащили матч с Сербией. Ради них даже подвинули «Время»

10 заметных сделок КХЛ: «Ак Барс» продлил Галимова, «Торпедо» вернуло Кручинина, Уфа подписала Федотова

10 заметных сделок КХЛ: «Ак Барс» продлил Галимова, «Торпедо» вернуло Кручинина, Уфа подписала Федотова

Россия составом «Динамо» обыграла Сербию. Сапожков снова стал героем Кубка Первого канала

Россия составом «Динамо» обыграла Сербию. Сапожков снова стал героем Кубка Первого канала

Отложили вопрос с НХЛ на год. Почему Сафонов и Галимов остались в «Ак Барсе»?

Отложили вопрос с НХЛ на год. Почему Сафонов и Галимов остались в «Ак Барсе»?

Комментарии 0

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее. Зарегистрироваться можно здесь.

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.